Vykstant pensijų reformai vis dažniau girdžiu žmones kalbančius apie senatvės pensiją. Tai yra gerai! Tai mane džiugina! Tai yra visuomenės finansinio raštingumo požymis. Tačiau visgi, ar apsimoka kaupti II bei III pensijų pakopose?

II PAKOPA

Vienareikšmiško atsakymo, tinkančio visiems nėra, bet viską galima gana aiškiai ir objektyviai apibendrinti truputį paskaičiavus. Taigi:

Kaupimas II pakopoje apsimoka tik esant šioms trims sąlygoms:

- Kaupiantysis uždirba vidutinį Lietuvos atlyginimą arba mažiau;

- II pakopos pensijų fondai įvykdo savo keliamus tikslus;

- Į pensiją žmogus žada eiti tik sulaukęs oficialios senatvės pensijos.

1. Atlyginimo dydis

Po pastarosios pensijų sistemos reformos II pakopoje kiekvienas galime kaupti 3% nuo atlyginimo. Tokiu atveju valstybė mus remia 1.5% nuo vidutinio darbo užmokesčio. Trumpai tariant, investuojame savo pinigus, o valstybė dovanoja dar papildomus. Svarbu neapsigauti su 1.5%, nes jie yra skaičiuojami ne nuo tavo atlyginimo, bet nuo vidutinio darbo užmokesčio Lietuvoje praėjusiais metais.

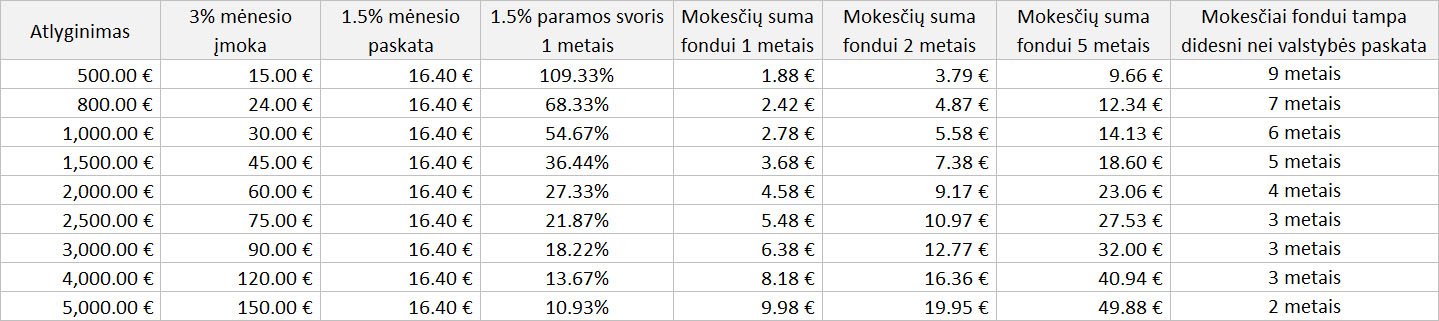

Žemiau esančioje lentelėje matosi kokią įtaką valstybės paskata turi uždirbantiems skirtingus atlyginimus. Pavyzdžiui žmogui, kurio atlyginimas „ant popieriaus“ yra 500€, valstybės paskata 1 metais yra 109.33%. Tai reiškia, kad dirbantysis sumoka x € įmoką, o valstybė prideda dar tiek pat.

Visai kitaip yra su žmonėmis, kurie uždirba daugiau. Pavyzdžiui uždirbant 2000€, valstybės paskata sudaro jau tik apie 21% nuo savarankiškai sumokėtos sumos.

Visai kitaip yra su žmonėmis, kurie uždirba daugiau. Pavyzdžiui uždirbant 2000€, valstybės paskata sudaro jau tik apie 21% nuo savarankiškai sumokėtos sumos.

Verta atkreipti dėmesį ir į tai, kad fondai ima kasmetinį valdymo mokestį. Labai gerai, kad ateityje valdymo maksimalus mokestis bus sumažintas iki 0.5% per metus, tačiau tai vistiek daug (pavyzdžiui kaupdamas savarankiškai aš moku 0.1-0.2%). Esant tokiam mokesčiui, uždirbantys daugiau labai greitai pasiekia ribą, kai valstybės paskata net nepadengia fondo valdymo mokesčių (detaliau paskutiniame stulpelyje).

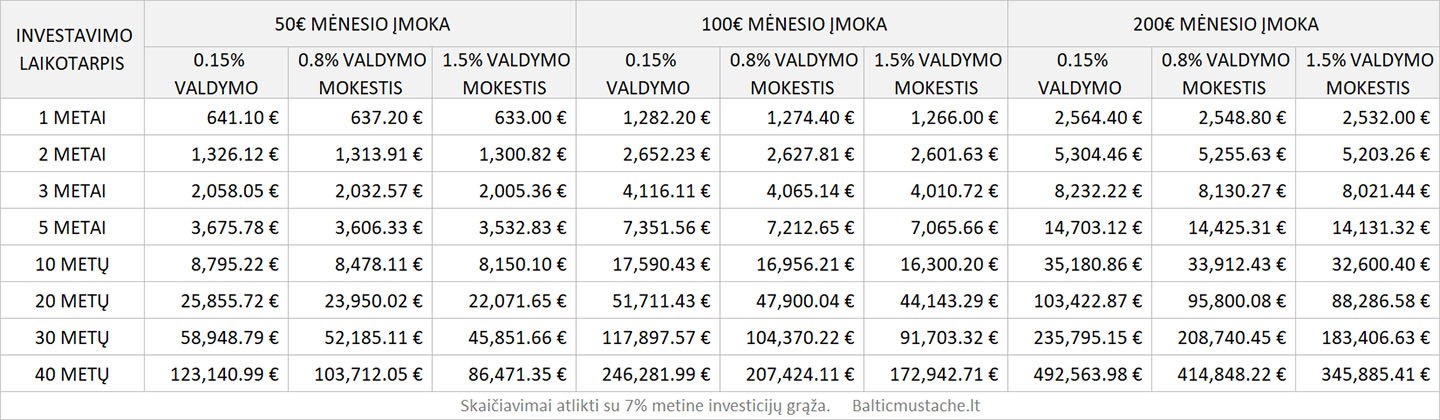

O žemiau pridedu lentelę, kurioje aiškiai matosi kokią milžinišką įtaką turi valdymo mokestis galutiniam rezultatui per skirtingą laikotarpį.

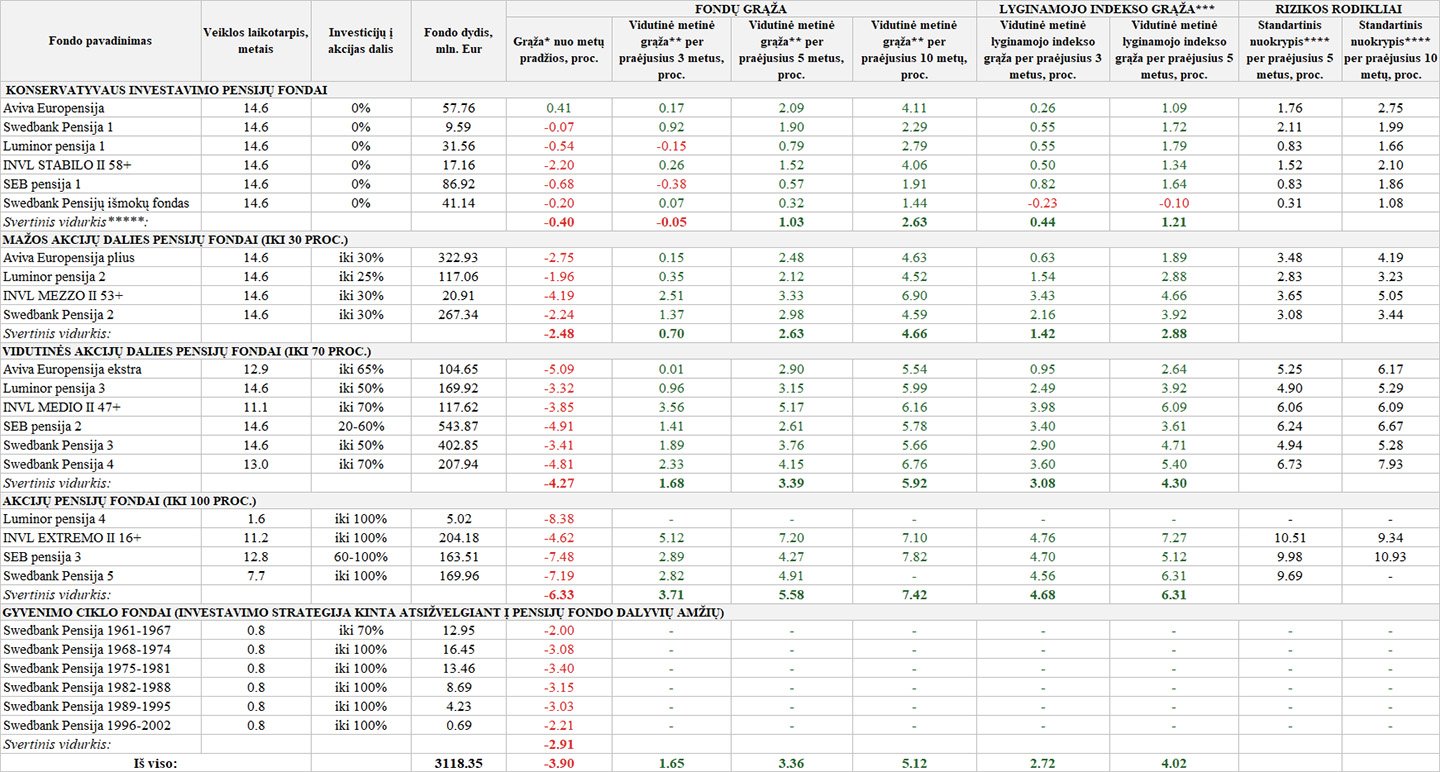

2. Pensijų fondų rezultatai

Čia daugžodžiauti nereikia, Lietuvos Bankas pateikia puikius duomenis. Per praėjusius 5 metus, tik 5 iš 20 fondų įvykdė sau keliamus reikalavimus (2018 IV ketv.). Visi kiti sau keltų tikslų neįvykdė. Taip, supratai teisingai, 75% fondų suklydo (atsiliko nuo lyginamojo indekso), t.y. sumažino būsimų pensininkų pensijas ir už tai pasiimė valdymo mokestį.

Lietuvos Banko duomenys

3. Kada žadi eiti į pensiją?

Dalyvaudamas II pensijų kaupimo pakopoje asmuo sutinka, kad jo įnešti pinigai bus laikomi iki tol, kol pasieksite pensijinį amžių. Labai tikėtina, kad tai bus tada, kai asmuo sulauks 70+ metų. Jeigu tau tai tinka, tuomet gali svarstyti naudotis II pakopa. Na ir žinoma, turėk omenyje, kad per ateinančius metus dar tikrai bus reformų, kurios nebūtinai bus naudingos tau.

Beje, bent jau aš, nesiruošiu klausyti politikų ir eiti į pensiją tada kada bus galima. Aš eisiu tada, kada noriu.

II pensijų pakopa – apibendrinimas

Džiaugiuosi valstybės pastangomis tobulinti pensijų sistemą. Jeigu žiūrėti objektyviai, tai nuo 2004 metų buvo padarytas didelis ir geras darbas vardan būsimų pensininkų. Buvo sukurta sistema. Tačiau kaip ir visada, taip ir šiandien galioja auksinė taisyklė:

Niekas kitas tavo pinigais nepasirūpins taip gerai, kaip tai padarytum tu pats.

Tad jeigu gali skirti bent pora valandų per metus savo laiko, siūlau pasidomėti savarankišku kaupimu pensijai. Tokiu būdu išliksi savo pinigų šeimininku. Na, o jeigu to daryti nenori, rinkis II pensijų pakopą, kuri sukaups bent kažkokią sumą senatvei. Nes senatve rūpintis reikia.

III PAKOPA

Trečios pakopos pensijų fondai buvo sukurti žmonėms, kurie nori kaupti papildomai. Tiems, kurie nori sotesnės pensijos. Balticmustche forume kilo diskusija, kad galbūt verta savarankišką ir pasyvų investavimą iškeisti į III pakopos pensijų fondus. Mūsų jau matytas Zigmas dar neužtektinai pasimokė ir pagalvojo, kad vėl norėtų investuoti į aktyviai valdomus fondus.

Ar verta investuoti į III pakopos pensijų fondus?

- Verta, jeigu neinvestuoji niekur kitur.

- Neverta, jeigu planuoji ar jau investuoji savarankiškai (ko gero jau žinai, kad tai beveik taip pat paprasta, kaip ir III pakopa)

Jeigu investuosi į III pakopą

Iš tiesų, jeigu Tau nelabai rūpi tavo ateitis ir nežadi per daug rūpintis pensija, tai mažų mažiausia ką gali padaryti – pervesti nedidelę dalį savo atlyginimo į trečios pakopos pensijų fondus. Tai tikrai neužims daug laiko. Nors šie fondai nepasiekia tokios grąžos kaip indeksiniai ETF į kuriuos investuoja Lietuvos Mustachian, tačiau laikui bėgant vis tiek susikaupia ženkli sumą.

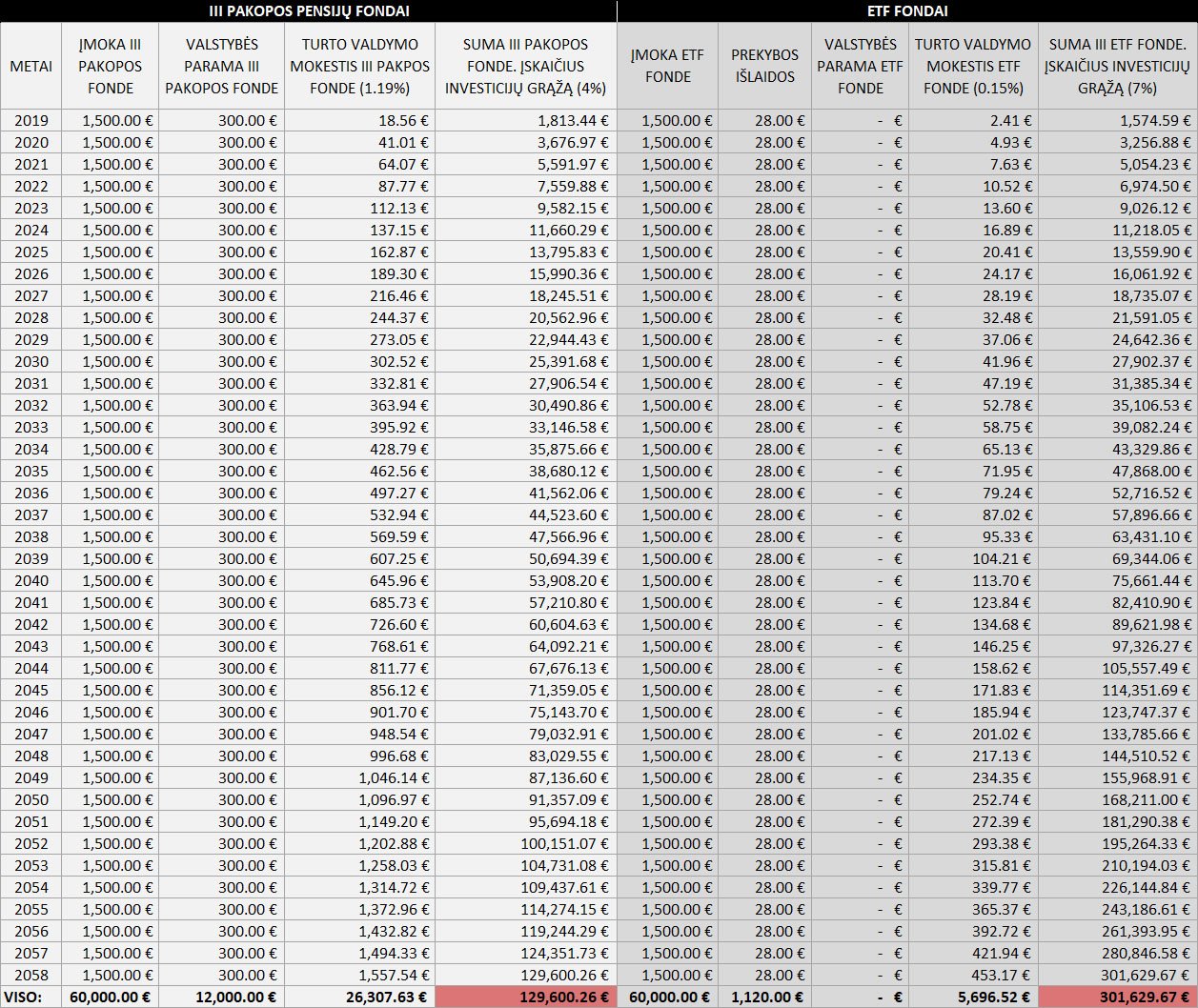

Kad sužadinti apetitą, galiu pateikti paprastą skaičiavimą. Jeigu 40 metų kas mėnesį atsidėsi 125€ III pakopos pensijų fonde (metinė grąža 4%, valdymo mokestis 0.19%), tai sukaupsi 129 600€. Dabar jau aišku dėl ko Vokiečių ar Norvegų pensininkai taip gerai atostogauja? Šaunu.

Šiuo atveju atsimink:

- Fondai žada, kad generuos 7% investicinę grąžą (tiek pat kiek indeksiniai pasyvūs fondai), tačiau realybė kiek kitokia. Per pastaruosius 10 metų, 86% Europos aktyviai valdomų fondų nepasiekė užsibrėžto tikslo. Spėkit koks procentas bus po 40 metų? Ir kokia bus reali investicijų grąža? Anot Lietuvos Banko, per 10 metų vidutiniškai pensijų fondai Lietuvoje generavo 3.67% investicinę grąžą.

- Bėk kuo toliau nuo Investicinio gyvybės draudimo. Tiesiog kaip įmanoma toliau! Tai yra pati blogiausia priemonė kaupti pensijai. Investicinis gyvybės draudimas yra skirtas apsidrausti gyvybei, o ne kaupti pensijai. Jeigu būtum automobilis, tai būtų vos ne tas pats, kaip investicinis KASKO draudimas. Trumpai tariant, netinkama priemonė pensijai kaupti. Rinkis tik III pakopos pensijų fondą.

- Valstybė grąžina 20% GPM nuo sumos investuotos sumos į III pakopos pensijų fondus (maksimali lengvata 300€);

- Pinigus gali bet kada pasiimti, sumokėjęs 20% lengvatą;

- 5 metus iki pensijos gali pasiimti visą sumą be jokių apribojimų ar mokesčių.

- Pasirink III pakopos fondą, kuris taiko mažiausius turto valdymo bei depozitoriumo mokesčius. Atsimink lentelę iš aukščiau, 1% valdymo mokestis gali lemti tūkstantinius nuostolius!

- Rinkis tik 100% akcijų fondus, o iki pensijos likus 10-15 metų palaipsniui pereik prie saugesnių, obligacijų fondų.

Jeigu neinvestuosi į III pakopą

Na, o jeigu skaitai toliau, vadinasi esi pasiryžęs skirti šiek laiko ir sukaupti gerokai daugiau nei 129 600€. Atlikau objektyvius skaičiavimus, kurie parodo, jog investuoti savarankiškai į indeksinius ETF ilguoju laikotarpiu apsimoka labiau, nei į III pakopos pensijų fondus.

Kodėl?

- Indeksiniai fondai yra III pakopos pensijų fondų sudedamoji dalis, todėl realiai mes įsigyjame tą patį produktą, tik be antkainio;

- Indeksiniai fondai yra valdomi pasyviai, todėl eliminuojama galimybė, jog juos nusipirkęs fondo valdytojas padarys klaidą. (Pavyzdžiui MSCI All World indeksas nuo 1987 metų vidutiniškai generavo 7.8% investicinę grąžą, S&P 500 indeksas 11.8% kas metus nuo 1926m).

- Pinigus galima pasiimti bet kada, nereikia laukti valstybės nustatytos pensijos.

- Galima laisvai rinktis kur investuoti (tai reikia daryti atsargiai).

Taigi, palyginkime.

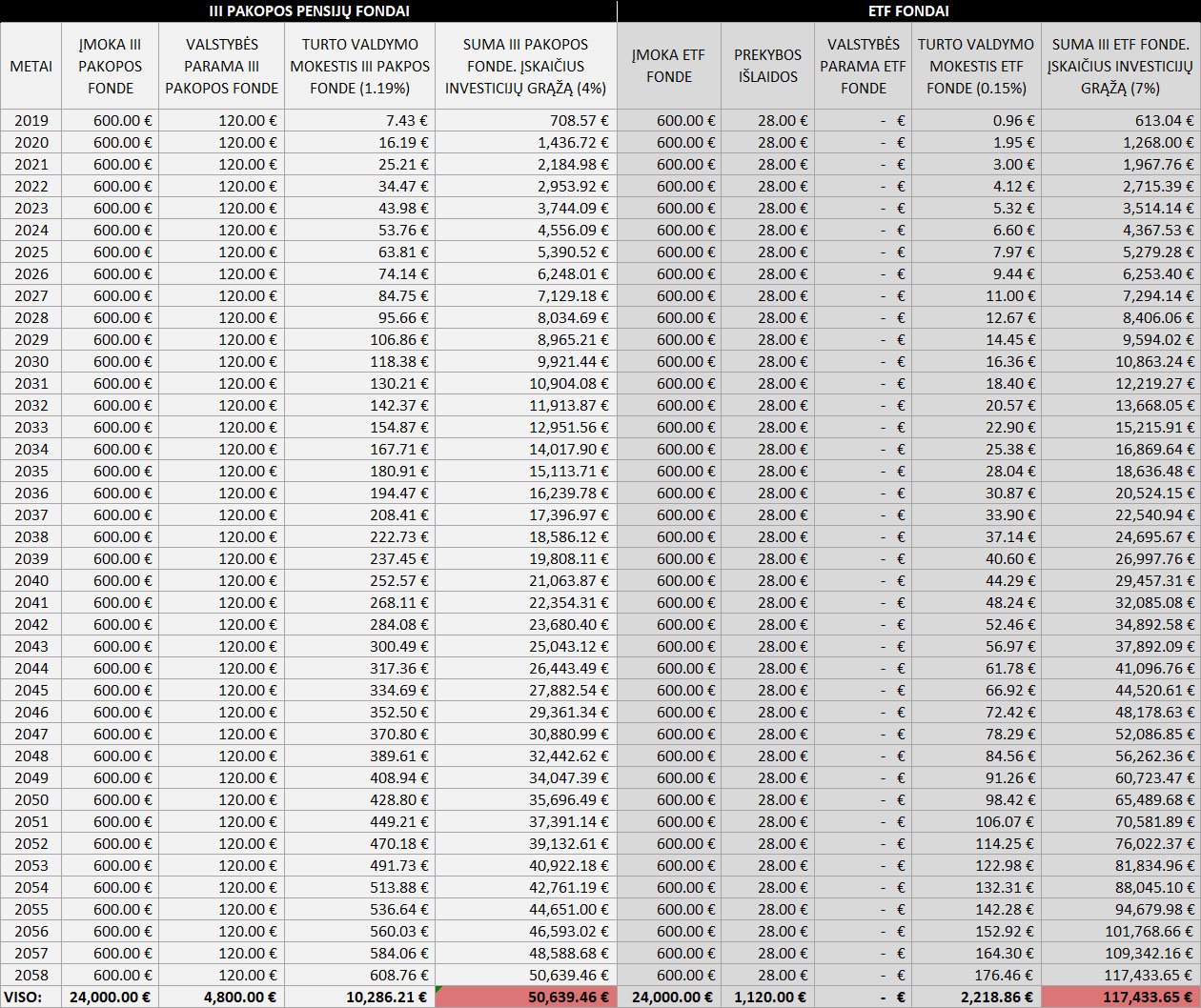

- Kad pasinaudoti maksimalia III pakopos lengvata, kas mėnesį į fondą turėtume pervesti 125€. Su šia suma ir atlikau skaičiavimus. Per metus gaunasi 1500€ už kuriuos perkame III pakopos pensijų fondo arba ETF fondų vienetų.

- Jeigu renkamės III pakopą, tuomet valstybė kas metus prideda 300€. Jeigu ETF fondus, valstybė nieko neprideda.

- Jeigu renkamės III pakopos pensijų fondą, tuomet mokame vidutiniškai 0.99% metinį valdymo mokestį bei 0.2% depozitoriumo mokestį nuo turimos sumos. Iš viso: 1.19% (tai yra vidurkis visų Lietuvoje veikiančių III pakopos pensijų fondų). Jeigu renkamės ETF fondus, tuomet vidutinis ETF valdymo mokestis 0.15%.

- Renkantis III pakopos pensijų fondus, dažniausiai pirmais metais privalu sumokėti 100€ startinį mokestį. Renkantis ETF fondus, kas metus tenka patirti prekybos išlaidas. Šiuo atveju paskaičiuoti 4 pirkimai po 7€.

Ką gi turime? Po 40 metų III pakopos pensijų fonduose tikėtina turėsime jau minėtus 129 600€. Tuo tarpu investavimas į pasyvius ETF tikėtina atneš 301 629€. Arba 265 385€ po mokesčių, jeigu būtinai prireiks visos sumos iškart išėjus į pensiją (ko gero, kad ne). Investavimas į pasyvius ETF aplenkia III pakopos pensijų fondus jau 9 investavimo metais. Net ir be valstybės paramos. Skirtumas akivaizdžiai vertas šiokio tokio pasidomėjimo ir savarankiško investavimo, ar ne?

Pridedu dar vieną lentelę. Joje hipotetinė situacija, t.y. aktyviai valdomi pensijų fondai stebuklingai generuoja tokią pat grąžą kaip ir pasyvūs fondai (labai mažai tikėtinas variantas).

Šiuo atveju pergalė ir vėl atitenka ETF fondams. O jeigu visos sumos reikia iškart, tuomet šie du skirtingi kaupimo pensijai būdai išsilygina.

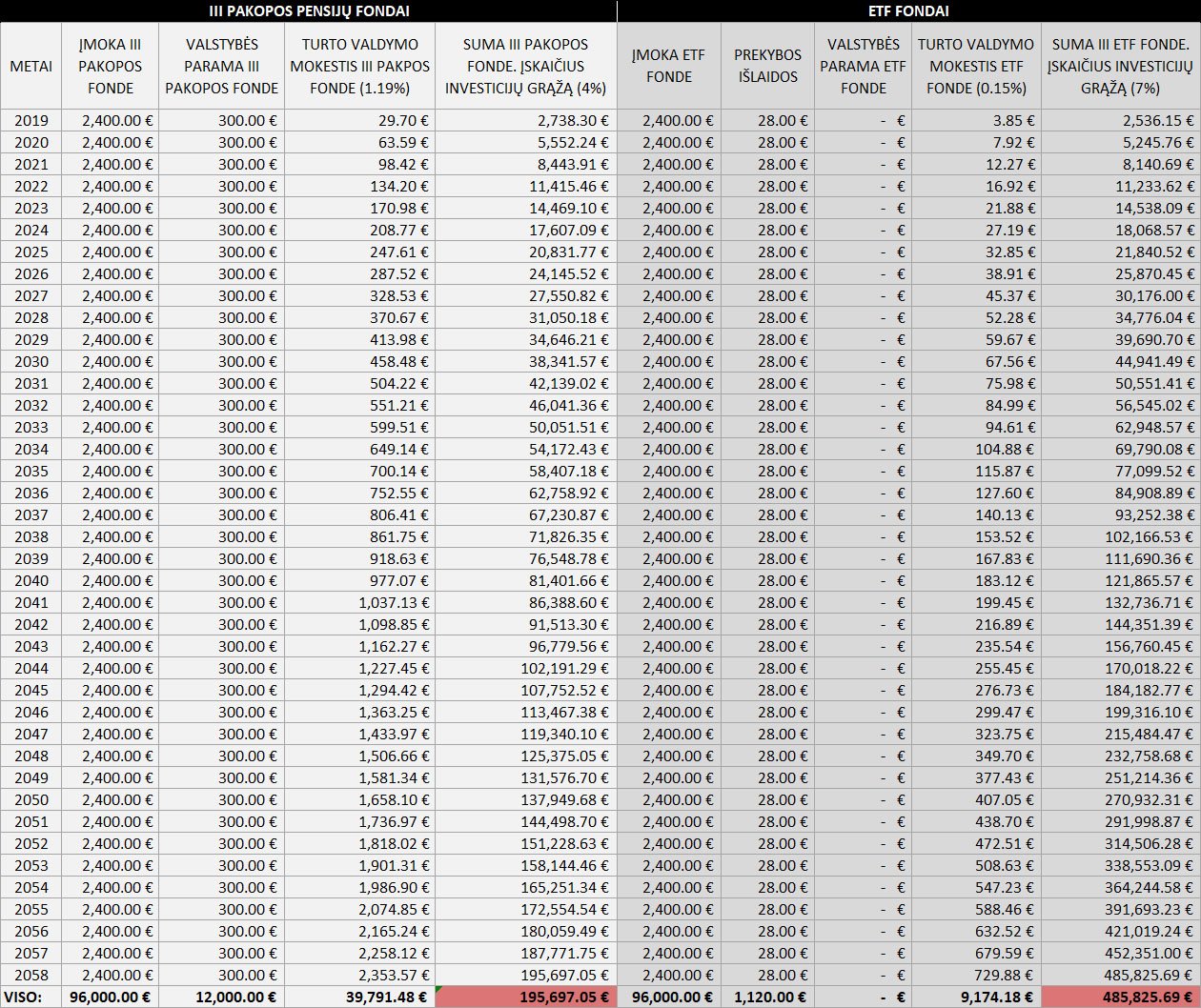

Apačioje pridedu dar kelias lenteles, kurioje skaičiavimai atlikti su skirtingomis mėnesio įmokomis.

50€

200€

IŠVADA

Akivaizdu, kad tiek savarankiškas investavimas, tiek investavimas į pensijų fondus gali užtikrinti sotesnę ir ramesnę senatvę. Tačiau tam ruoštis reikia jau dabar. Atliktuose skaičiavimuose Investavimas į II arba III pensijų pakopos fondus yra naudingas tik tiems, kurie absoliučiai nenori valdyti savo finansų ir ruošiasi viską patikėti fondų valdytojams.

Jeigu šis straipsnis bent truputį sukėlė norą pasidomėti savo finansais ir pasyviu investavimu, noriu kad įsidėmėtum: šiais laikais investavimas nebėra ta veikla, kuri būtinai reikalauja kasdienio darbo ir daug žinių. Pasirinkus pasyvaus investavimo strategiją, praktiškai viską ko reikia išmanysi perskaitęs keletą knygų šią tema (mano skaitytos ir forumo dalyvių rekomendacijos) arba paskaitęs šio tinklaraščio investavimo kategoriją.

Ir atsimink John. C. Bogle. žodžius „The two greatest enemies of the equity fund investor are expenses and emotions.“ Vert. (Du didžiausi investuotojo priešai yra mokesčiai ir emocijos).

Sėkmės!

Mr. Balticmustache

P.S. Nori atlikti skaičiavimus pats? Pasinaudok excel skaičiuokle! Daugiau apie ją čia.

Arba gali pirkti tiesiogiai paspaudęs mygtuką žemiau.

Šis įrašas, kaip ir visi kiti šiame tinklaraštyje, nėra konkreti rekomendacija vienaip ar kitaip investuoti, visą riziką turi prisiimti pats investuotojas. Šis straipsnis yra mano paties patirtimi ir išmone pagrįsta analizė, kuria aš pats remiuosi. Tikiuosi, jog ji padės pasirinkti kiekvienam labiausiai tinkančius investavimo kelius.

Visi skaičiavimai atlikti neįvertinus būsimos infliacijos.

111 komentarai

III pakopa taip pat vertetu pasvarstyti, nes imokas uz jus gali moketi darbdavys. Pvz. UAB X skiria 100 euru jums, tai po mokesciu grubiai lieka 60-70 euru (gaunat i saskaita). Alternatyva yra ta 100 eur UAB pervesti i jusu III pakopa (visi 100 eur ateina i III pakopa).

Tiesa, toks būdas yra geras!

Tačiau tokiu atveju nebus GPM lengvatos, kurią įskaičiavau straipsnyje III pakopos naudai.

GPM lengvata bus, nes butent del lengvatos nauda padideja iki 70%. Kai darbdavys perveda pinigus tiesiai i 3 pakopos fonda yra nemokami mokesciai nuo atlyginimo, o kitais metais pasinaudoju GPM lengvata dar susigrazinama iki 300e. Taip atlyginimo mokesciai+lengvata it gaunasi apie 70 % nauda. Tiesa, nesuvilioja manes ir toks variantas.

Pritariu Aido komentarui, yra nemažai darbdavių, kai galima pervesti į III pakopos fondą prieš mokant mokesčius. Pvz., mano darbdavys dar ir prideda tokią pačią dalį, tad pervedu 3% atlyginimo prieš mokesčius ir tiek pat prideda darbdavys. Tokį paskatinimą jau būtų sunku sugadinti ir labai negabiam fondų valdytojui 😀

Jei jokios paskatos nėra, tada jau kitas reikalas, labiau būčiau linkęs III pakopos nekaupti, o investuoti asmeniškai. Jei/kai pakeisiu darbdavį šitą papildomą kaupimą nutrauksiu, nebent taip pat būtų palankesnės sąlygos.

Likau ir II pakopoje, tiesiog todėl, kad tie 1,5% (kol kas, paaugs iki 3% palaipsniui) neatrodo, kad mažintų mano gyvenimo kokybę, o pensijoje gauti daugiau pajamų manau pravers. Tai, kad negali išsiimti anksčiau veikia kaip draudimas, kad tų pinigų neišleisi iki pensijos 🙂

Bet kokiu atveju suprantu, kad vien kaupti pensijų sistemoje neužteks pasirūpinti oria senatve, tad investuoju ir papildomai, kiek išeina.

Viskas šaunu su tavo pasirinkimu. Svarbiausia kažką daryti, o ne laukti ir verkti kad viskas blogai 🙂

Dar viena blogybė dėl II pakopos tai anuiteto pirkimas, blogybė ta, kad bus perkamas iš UAB’o ir nėra žinomi administravimo mokesčiai

Viskas gražu, ETF fondai varo į vienus vartus prieš II ir III pakopos fondus. BET KLAUSIMAS. O kaip yra su ETF fondų valdytojų bankroto rizika? Sukišite ten kokius 100-200 k ir netikėtai ta firmelė subankrutuoja. Tarkime, atėjus sunkmečiui. Kaip tada? Ar prieisi prie savo ETF fondų? Nesakau, kad negali bankrutuoti II ir III pakopos fondų valdytojai, bet, tarkime, nuo 1856 m. veikiantis SEB su savo fondais šiuo atžvigiu atrodo kiek patikimiau, nei kelis metų gyvuojantis ir finansų krizės neišbandytas ETF Matic’as, Degiro ar pan. startupas su 3 žmonių kontora ir vienu stalu bendradarbystės erdvėje. Ar klystu?

Geras pastebėjimas, kuris, manau, kyla kiekvienam investuojančiam.

Investuojant didesnes sumas patartina eiti pas patikimesnius brokerius. Pavyzdžiui Interactive Brokers su 500k SIPC draudimu.

Galiausiai. Bankrutavus bet kokiam rimtesniam brokeriui ETF fondai niekur nedings, juos tiesiog perims kitas valdytojas.

Fondų valdytojui, ar tai būtų koks Vanguard, iShares ETF ar SEB pensijų fondais, lėšos esančios fonde nepriklauso. Jos atskirtos nuo įmonės turto ir saugomos atskirai, todėl įmonės kreditoriai negali į jas pretenduoti.

Tas pats taikoma ir brokeriams. Kuomet investuoji į akcijas ar fondus per SEB, Interactive Brokers ir t.t. Šios lėšos netampa brokerio nuosavybe.

Kadangi, net bankroto atveju investuotojai nepraranda savo vertybinių popierių, kodėl tada JAV iš vis veikia 500k SPIC draudimo sistema ? Atsakymas į šį klausima paprastas – šis draudimas apsaugo nuo sukčiavimo. Pvz., jei Interactive Brokers iš tikrųjų neinvestuotų mano lėšų į ETFs, o tik man taip teigtų ir tokia informaciją pateiktų kompiuterio ekrane, o realiai veiktų kaip ponzi schema, sukčiautų. Tokiu atveju šis draudimas apsaugotų nuo finansinių nuostolių.

Forumo dalyvio Klausimas argumentas tikrai puikus, aš pats tikrai neinvestuočiau reikšmingos sumos į kelis metus Europoje veikiančius brokerius, kur tokio draudimo kaip SIPC nėra ir niekas manęs neapsaugos nuo galima sukčiavimo. Ar tai tikėtina – ne, bet kam rizikuoti.

P.S. Kiek žinau UK brokeriai irgi turi panašią į SIPC apsaugą, tik mažesnę. Sakyčiau, kad ir Olandijoje yra kažkas panašaus ? Reiktų Google pasinaudoti, kad patvirtinti.

Idomu kur radot 3 pakopos mokescius tokius mazus? 🙂 Kiek teko dometis dazniausiai jie buna 1,5 – 2% ir didesni.

INVL DRĄSUS

SEB PENSIJA 2 PLIUS

LUMINOR 3 PAKOPA

Atsidariau Lietuvos Banko III pakopos pensijų fondų sąrašą, tuomet pagal pavadinimus peržiūrėjau kiekvieno iš jų įkainius. Dažniausiai pasitaikė 1% ir 1.5%, bet yra ir su 0.8%. Ir iš visų išvedžiau vidurkį 🙂

Na taip konservatyvesni panasu tai mazesnius mokescius, o investuojantys didesne dali i akcijas – didesnius.

Nebūtinai, pavyzdžiui INVL extremo III 16+ iki 100% akcijų, bet su 0.8%.

Tokio fondo INVL neturi 3 pakopoj, na bent jau savo svetaineje nepateikia, yra tik sie: Drasus, Apdairus, Stabilus. Pirmi du taiko 1,5%, treciasis 1% valdymo mokesti.

Gal mes tikrinome skirtingas INVL svetaines? 🙂

INVL III PAKOPA

Tie patys fondai ir LB statistikoje:

LIETUVOS BANKO DUOMENYS

Panasu, kad skirtingose vietose kiek skiriasi ju informacija 🙂 as ziurejau https://www.invl.com/app/webroot/pensijos/

Cia pateikiami tik 3 fondai, kai kitur pateikia 5 fondus 🙂

Beje gal galetumet ir skaiciuokle pasidalinti, kur butu galima isivesti savo norimas vertes? 🙂 Visgi darbo buvo ideta i ja, tai manau protinga butu uz parama autoriams 🙂

Pasidalinsiu rytoj straipsnio apačioje. Reikia aptvarkyti tik man suprantamą betvarkę 🙂

Viskas būtų ok, jei LT būtų galima prieiti prie ETF už 0.15%…

O II pakopa, tai kol nėra aiškumo kaip skaičiuos anuiteto išmokas, tai sudėtinga priimti sprendimą.

Na ir kur normaliomis sąlygomis lietuviui etf valdymo mokestis 0.15%? Mažiausias kurį žinau etfmatic ~0.48 + fondų mok. Taip kad lyginama obuoliai su mandarinais, kurių derlius didesnis.

Ir nepradėkim apie workaroundus (Dežiro). Nes aš dar ne tokių žinau.. 🙂 bet kokiu atveju III pakopa turėtų būti 1mas sprendimas iki 1500 p.m. apimantis lengvatą, o visa kita kur širdis linksta ir kuo įvairiau – nes diversifikavimas, nu.

Nereikia jokių workaround’ų. Pavyzdys straipsnyje paskaičiuotas su Interactive Brokers per Myriad. Net ir nuėjus pas brangesnį brokerį, skirtumai kardinalūs.

O gal laikas jau straipsniukui apie Interactive Brokers ir Myriad kombinacija? 🙂 Apie reikalingas minimalias sumas, neaktyvumo mokesčius ir t.t. ?

Jau bendraujaume su brokeriais ir renkame informaciją 2019 ETF brokerio straipsniui 🙂

Ar teisingai suprantu, kad pačiam tiesiogiai turėti prieigą prie Interactive Brokers nėra galimybės, todėl reikalingas tarpininkas (šiuo atveju – Myriad), per kurį gauni tą patį priėjimą prie Interactive Brokers arba Saxo Bank? O gal jau yra žinomų būdų kaip atsidaryti N26 ir Degiro?

Donatai,

Galima ir tiesiogiai. Tik tokiu atveju kas mėnesį reikia išleisti 10$ komisiniams. Neišleidus, vistiek nuskaitomas mokestis jeigu sąskaitoje mažiau nei 100k. Detaliau viską papasakosiu straipsnyje apie 2019 ETF brokerius. Yra ir alternatyvų.

Jei bus daugiau komentaru sia tema noriu gauti pranesima

Dėkui už straipsnį. Šaunuoliai, kad dalinatės ir šviečiat. Pastebėjau nedidelę klaidelę skaičiavimuose. Investuojant į ETF nėra įskaičiyojamas pelno mokestis. Pensijų fondai pelno mokesčio nemoka.

Kalbant ir rašant apie IIos pakopos pensijų fondus visi kažkodėl nemini psichologinio momento. Būkim atviri – didžioji dalis žmonių nesugebės protingai suvaldyti sukauptų investicijų. Būtinai reikės butą pasiremontuoti, automobilį atsinaujinti ir t.t. Galų gale sulaukus 60+ metų pradės anūkai ratus aplink sukti – kam limuzino vestuvėms, kam dar kažko. 🙂

Ir todėl didelei liaudies daliai IIos pakopos fondai yra gerai todėl, kad pinigų išsiimti iš karto negalima. Valstybės politika šiuo atveju irgi labai teisingai nes kitaip didžioji dalis liaudies sulaukę pensijos didžiają dalį sukauptų pinigų ištaškytų ir vėl eitų prie seimo mitinguoti.

Dėl to mano nuomone IIa pakopa yra gerai kaip tam tikra papildoma pagalvė.

Pasol tie anukai 🙂 dar ko. Kai numirsi, jei bus geri, tai gales pasiimt palikima kas bus like. O ne tau is pensijos.

Štai mano paskaičiavimai, kodėl III p.p.f. nuneša ETFmatic, dėl mokestinių lengvatų:

NUORODA

Fees and Charges

140. Management fees:

140.1. 0.48% for accounts under £25,000 of assets under management (AUM)*

140.2. 0.29% for accounts equal to, or over, £25000 of AUM*

*All fees include VAT

o ne:

ETFmatic val.d mok.

=25 000 0.43%

Dar vienas pastebėjimas skaičiavimams: daroma prielaida, kad ETF’ai gaus 7%, o pf’ai 4%. Sunku būtų pagrįsti šitą, nes pf’uose 90% portfelio yra ETF’ai, tai sakyčiau kokie 6% būtų realiau. O kad didžiuma valdytojų pjauna grybą net su ETF’ais, tai čia tik palengvina sprendimą pas kurį valdytoją eiti :).

Eimanatai,

Straipsnyje parašiau kodėl tokia grąža.

Lietuvos banko duomenimis III pakopos fondai per pastaruosius 10 metų turėjo ~4% grąžą. Berods 3.7%.

Msci All World per pastaruosius 10 metų turėjo 13.69%, SP500 – 13.1%. Net ir atmetus mokesčius prekybai, GPM ir nereinvestavus dividendų, indeksai dirba geriau nei aktyvūs PF. Atitinkami ir skaičiavimai.

Stebuklo scenarijus irgi yra. Jeigu fondai generuos tai ką žada (statistika sako kad taip būna ypač retai), tuomet bus tas ant to.

Na tikrai, nekorektiška lyginti skirtingais procentais rinkos augimą. Kam tada išvis lyginti? Ką šiuo palyginimu nori įvertinti?

Lyginti reiktų tai, kas žinoma šiai dienai. t.y lengvatos, mokesčiai – kaip jie įtakos ateities rezultatą. Rinkos augimas turi būti vienodas. Juk tai tos pačios klasės produktai – Fondai.

Pensiju fondu graza skiriasi, kadangi PF sudetis yra kitokia nei paciam investuojant i ETF (pvz. sis Fondas nuo 2008m. 4 kartus keite sudeti: https://www.invl.com/lit/lt/pensijos/invl-drasus )

Taip pat PF investuoja i ETF’us, kurie jau turi savo mokescius, o taip pat mokescius taiko PF – taigi dvigubas apmokestinimas gaunasi (todel graza velgi mazeja)

Nekorektiška sakyti kad aktyviai valdomi fondai ir pasyviai valdomi fondai yra tos pačios klasės produktai. Tai visiškai skirtingi produktai.

Tuo labiau, esu pridėjęs lentelę su tokia pat grąža abiems fondams, galite įsivertinti, jeigu tikite, kad pensijų fondai pasivys indeksą.

Tarkim INVL Drasus vidutine graza per 10m. 7,36%, per 5m 4,20%

SP 500 per 10m. 13,65%, per 5m 8,9%

MSCI World per 10m 13,69%, per 5m 7,13%

Giedriau, pažiūrėk INVL Drąsaus grąžą nuo fondo įkūrimo. Nustebsi 😉

Na tuomet reiktu pabandyt ir SP500 bei MSCI World issitraukti graza nuo 2004.12.20, kad butu galima tiksliai palyginti 🙂 pries tai emiau vienodus laikotarpius iki 2018m pabaigos

Čia gal niuansas toks: PF’ai į ETF’us išėjo ne taip ir seniai, dėl to jų rezultatuose matome nemažai „aktyvaus” laikotarpio. Jei bandyt skaičiuot į ateitį, reiktų daryti prielaidą, kad jie bus ETF’iniai.

O kai rodo rezultatus, jau mokesčiai būna atskaičiuoti, todėl jokių šansų, kad pasyvus pf pavys indeksą. Idealiu atveju bus indeksas minus mokesčiai (čia pasyviu scenarijum).

Ką patartumėte daryti su sukauptomis lėšomis nutraukiant kaupimą II pakopos fonde? (Sukaupta apie 4 tūkst.) Palikti fonde ar grįžti į sodrą?

Pauliau, neturiu žinių (nespėjau pasidomėti) dėl situacijos su II pakopos lėšų padėtimi. Sukūriau temą forume, tikiuosi kažkas iš jau esamų forumo dalyvių pakomentuos.

Nuoroda į temą.

Puikus straipsnis tokai tikrai painia ir sudėtinga tema.

Keletą komentarų norėčiau pastebėti:

a) Kaip jau ir minėta, lyginti 7% ir 4% tikrai nekorektiška. 4% yra trumpo laikotarpio rezultatas. Imant visą rinką, aktyvaus akcijų valdymo rezultatas bus lygus pasyviam, atėmus valdymo mokesčius. Turbūt matematiškai kitaip neįmanoma 🙂

b) Dar trumpas komentaras-patarimas. Minimi šaltiniai 7.8% nuo 1987 metų ir S&P nuo 1926 nėra patys tinkamiausi „benchmarkai” (vienas tik vienos konkrečios šalies, kuri galimai buvo tiesiog itin sėkminga, kitas – trumpo laikotarpio). Itin rekomenduoju perskaityti „Credit Suisse Global Investment Return Yearbook 2007-208”. Tai kas metus rengiama publikacija, knygos „Triuphm of the Optimists” knygos autorių. Tai bene geriausias man žinomas istorinių akcijų ir obligacijų grąžos duomenų šaltinis, apimantis ir išsivysčiusias ir besivystančias rinkas.

c) Man pačiam neaišku į ką tiksliai investuoja įvairus II ir III pakopos fondai. Jeigu jie investuoja ne į atskiras akcijas tiesiogiai, bet patys perka dar ir kitus ETF/Mutual Funds, tuomet yra papildomas mokesčių lygis. Tarkim hipotetinė situacija: II pakopos fondas investuoja į kokį S&P500 indeksą sekantį ETF, kurs savo ruoštu dar ima 0.5% valdymo mokestį. Ar tokia situacija yra iš tikrųjų ? Tas smarkiai mažintų grąžą.

d) Kaip jau komentaruose teisingai pažymėjo Mindaugas, svarbu nepamiršti psichologijos. Lyginti realius II pakopos rezultatus su hipotetiniais pasyviais rezultatais vėl nėra korektiška. Patingėjau paieškoti konkretaus šaltinio, bet kiek mano atmintis neapgauna realiai investuotojų grąža dėl blogų sprendimų yra 2-6% mažesnė už rinkos vidurkį. Dauguma investuotojų, net ir tų, kurie vadovaujasi pasyvaus investavimo filosofija, investavimo grąža bus tikrai mažesnė už rinkos vidurkį. Tikėtina, kad investuojant į II pakopa elgesio klaidos turi ženkliai mažesnę įtaką.

Bet jei PF fondas pakeicia fonda sudaranciu vienetu svorius, arba sudeti – tuomet graza nuo tarkim pasirinktu SP500 arba MSCI World gali ir gerokai skirtis

Beje del C punkto tai butent taip ir yra, todel gaunasi dvigubi mokesciai 🙂 cia yra info kokie ETF’ai sudaro pvz. INVL Drasus PF fonda, beto sudetis keitesi jau 4 kartus 🙂

https://www.invl.com/lit/lt/pensijos/invl-drasus

bet tai palaukit, jei aš esu paprastas mirtingasis Lietuvis uždirbantis 1000-2000 ant popieriaus, tai ar galiu prašyti darbdavio, kad man tuos kelis procentus jis papildomai išmokėtų, vietoj kaupimo 2 ar 3 pakopoje, nes juk jei nekaupsi tai tie pinigai ‘nuplauks’?

Dėl patogumo (nuorodų, informacijos dalinimasis, diskusija, argumentai) siūlau tolimesnę diskusiją perkelti į forumą.

NUORODA Į FORUMĄ.

Ačiū už straipsnį. Būtų įdomu prie III pakopos palyginimų pridėti trečią variantą, kai įmokas atlieka darbdavys, tokiu atveju darbdavio įmokoms į pensijų fondus netaikomi mokesčiai, jeigu į pensijų fondą sumokėta įmoka neviršija 25% darbuotojui apskaičiuotų su darbo santykiais susijusių pajamų.

Tai galėtų būti gerokai didesnė suma, nei tie „lengvatiniai” 125 € per mėnesį, kuriuos darbdavys savarankiškai mokėtų. Bet tarkime jeigu lyginant su 100 €, kurį po mokesčių turėtum savarankiško investavimo atveju vietoje to, darbdavys neišmokėdamas 100 € „į rankas”, galėtų 168 € pervesti į III pakopą.

Visai atrodytų patrauklus variantas darbuotojui. Čia nevertinau NPD taikymo ir įtakos „sodrinei” pensijai, kai mažiau sumoki mokesčių.

Jeigu norisi paskaičiuoti daugiau variantų, už kavos puodelio kainą galima atsisiųsti excel skaičiuoklę (straipsnio apačioje). Pasižiūrėsi konkrečiai savo situaciją 🙂

Ačiū labai už informaciją. Privertė susimąstyti.

Bet vis dėlto man kyla klausimas, kaip yra su pelno mokesčiu? II ir III pakopoje kaip suprantu jo nemoki? O ETF visada nuo pelno mokėsi 20 proc., tad ar įskaičiavus šitą dedamąją nesikeičia rezultatai? Ar čia jau pelno mokestis įskaičiuotas? Kaip yra tiksliau šitu atžvilgiu?

Akvile,

Pelno mokesčio investicijoms nėra. Yra 15% GPM, kuris laikui gali keistis. Beje, kas metus 500€ pelno iš investicijų yra neasmokestinami (tikėkimes stiprėjant vidurinei klasei, ši suma didės, kaip kad vyksta vakarų europos valstybėse). Straipsnyje parašiau sumą ir po mokesčių. Jeigu remtumėmes istoriniais duomenimis, tai net ir po sumokėtų mokesčių, stipriai priekyje savarankiškas investavimas.

Taipogi verta paminėti, kad II pakopos pensijų fondai nors ir neturi GPM ar pelno mokesčių, jie turės anuiteto ar kitų mokesčių, kurie nėra aiškūs net ir dabar (paradoksas). Laikui bėgant šie mokesčiai gali tapti labai nepalankūs kaupiančiajam. Arba atvirkščiai.

BM.,

Minėjote „Pelno mokesčio investicijoms nėra”, tačiau kitame sakinyje „kas metus 500€ pelno iš investicijų yra neasmokestinami”

Tai pelno mokestis yra ar nėra?

Ar turėjote omenyje, kad GPM mokestis netaikomas jei pelnas mažesnis nei 500 metams?

Susipainiojau – akivaizdu.

viršijanti 120 VDU – 20 proc. GMP

Linai,

Turėjau omenyje, jog GPM mokestis netaikomas pelnui iki 500€.

Sveiki,

Gal galite apšviesti apie „depozitoriumo mokestį”?

INVL nematau, kad toks būtų pateikiamas.

II pakopoje minimas tik valdymo – 0.8% (mano žiūrimo).

III pakoje minimas valdymo (mano žiūrimo 0.8%), startinio (galima apžaisti nesunkiai) ir išėmimo (taikomas jei išimama nepraėjus 2 metams, tad nelabai aktualu ilgalaikės investicijos atžvilgiu).

Šis ir visi kiti mokesčiai dažniausiai akivaizdžiai nerodomi. Kiekvienas fondas turi pateikti ataskaitą, joje ir matosi visi mokesčiai. Atsidarius fondo puslapį, paieškok šio dokumento.

P.S. ieškok mažiausiai matomoje vietoje 🙂

Ačiū! Vertindamas niekad neatkreipiau dėmesio.

Atradau individualioje ketvirčio ataskaitoje. Labai jau gudriai rašo t.y. nesuprasi kiek ir už ką konkrečiai nuskaitė.

„Kitos iš pensijų fondo lėšų apmokamos išlaidos6” – „-3,65 EUR”

6 Kitos su pensijų fondo valdymu ar investavimu susijusios išlaidos, įskaičiuotos į pensijų fondo vieneto vertę – atlyginimas depozitoriumui (minima kitoje vietoje, kad ne daugiau nei 0.2), išlaidos prekybos vertybiniais popieriais tarpininkams,

auditoriams, valiutų keitimo, teisinių paslaugų ir kitos išlaidos, numatytos pensijų fondo taisyklėse ir neviršijančios jose nustatytų išlaidų ribų (minima kitoje vietoje, kad ne daugiau nei 3)

Linai, kaip galima apžaisti startinį mokestį?

Dėti į fondą kuriame nėra startinio mokesčio (Drąsus, Apdairus arba Stabilo), o sukaupus 2000€ – persivesti į norimą. Prie tokios sumos valdymo mokesčio skirtumas nebus didelis.

Mantai,

„Startinis mokestis nėra taikomas, jei tarp Valdymo įmonės valdomų pensijų fondų pervedamų lėšų suma yra didesnė nei 2000 EUR ir nuo sutarties įsigaliojimo kitame Valdymo įmonės valdomame pensijų fonde yra praėję daugiau nei 12 mėnesių”

Tai paprastai:

Pasirenki fondą, kuriame nėra taikomas startinis mokestis (pvz.: INVL STABILO III 58+ / INVL Stabilus) ir praėjus terminui (+2000 eur.) eini į Medio ar Extremo.

P.S. Anksčiau nebuvo nei laikotarpio nei sumos apribojimo – tiesiog paimdavai ir pereidavai po mėnesio – panašu, kad apsižiūrėjo 🙂

Iš tikro ne visai tiksliai paskaičiuota. Turime III pakopos fondų su 7,7 proc 10 m. vidutine grąža. Tai daugiau nei ETF fondai. Kitas, esminis dalykas, jog neįvertinote, jog 20 proc lengvata irgi investuojama, tai ji padengia visus didesnius III pakopos mokesčius. Nesakau, jog III pakopa išsigelbėjimas, tik būkit obejektyvūs 🙂

Nerijau,

Per pastaruosius 10 metų indeksiniai ETF generavo ne 7%, kaip kad sakai, bet apie 12-13%. Atėjus recesijai tikėtina išsividurkins iki 7-8%.

O pensijų fondai tuo pačiu irgi išsividurkins ir neliks tavo minimų 7.7%.

20% lengvata skaičiavimuose įvertinta. Ir ji didesnius mokesčius padengia tik pirmaisiais metais metais. Vėliau didėjant portfeliui mokesčiai tampa didesni nei lengvata su žemomis lubomis.

Dėl 20 proc. lengvatos – imkime 20 metų investavimo laikotarpį – tai 1 proc. per metus. Tai susilygina arba nukonkuruoja mažesnius ETF mokesčius. Pvz. III PF: 1,5 proc vs 0.5 proc ETF.

Tai palauk, kodėl nenuskaičiuoji GPM nuo ETF vertės prieaugio. Drastiškai keičiasi skaičivimai

Linai, cituoju straipsnį:

„Po 40 metų III pakopos pensijų fonduose tikėtina turėsime jau minėtus 129 600€. Tuo tarpu investavimas į pasyvius ETF tikėtina atneš 301 629€. Arba 265 385€ po mokesčių”.

Jau porą kartų atrašėte dėl trūkstamų GPM nuskaičiavimų, tačiau man ir žmonėms jų trūksta II pakopos skaičiavimuose, ne III. Tuomet II pakopoje rezultatas ir išvada keičiasi (tai buvo asmeniškai kritinis momentas apsisprendžiant kaupti II). O taip pat ir kriterijus II pakopai „Kaupiantysis uždirba vidutinį Lietuvos atlyginimą arba mažiau” – faktas jog asmens atlyginimas yra didesnis ar mažesnis už vidutinį, manau, nėra objektyvus matas įvertinti sprendimui ar kaupti II pakopoje, dėrėtų akcentuoti toliau aprašomą santykį tarp asmens ir valstybės priemokos. Apskritai perskaičius atrodo, jog pakankamai laiko analizuojant II pakopos sprendimą neįdėta, padrąsinčiau iš naujo pažvelgti į situaciją ir atnaujinti šį arba parašyti naują įrašą. Įtraukti būtų verta ir tai, jog II pakopa padeda diversifikuoti portfelį, privalomos įmokos sudaro tik mažą dalį (finansiškai raštingo) asmens mėnesinių santaupų ir pasiaiškinti kaip vyksta anuitetų pirkimas. Asmeniškai priėjau prie išvados kad kaupti II pakopoje šiuo metu yra nei verta nei neverta, tačiau pasirinkau „lošti” ir kaupti, nes 1) tikiu jog valstybės branda ir ekonomika augs, 2) valstybė yra suinteresuota šį pasirinkimą ateityje padaryti patraukliu.

Mano sprendimui stabdyti daugiausiai reikšmės turėjo anuiteto pirkimo salygų nebuvimas. Tai kol nežinom kiek tai kainuos, neina priimti sprendimo, nes gal kainuos daugiau, nei pati valstybė pridės bonus’o. O kai jau bus aišku, bet kada galima atnaujinti ir dar savo užmesti norui esant, kad paimti max GPM lengvatą ir išlošti 0.3% komisinių lyginant su III pakopa.

peržiūrėjau skaičiuoklę – yra trūkumas, reiktų pataisyti: 20 proc lengvata irgi turi būti investuojama, dabar tik pridedama be jokio prieaugio. O per eilę metų prisidėtų šis tas.

Labas, Nerijau.

Taip ir yra, lengvata investuojama.

Kadangi lengvata gaunama tik kitais metais (po deklaracijos), tad ji iškaičiuojama į bendrą sumą tik sekančiais metais, ne tais pačiais.

Kokį nori matyti rezultatą – taip ir skaičiuoja. Palygintojo komentaro skaičiuoklėje per 30 metų – III pakopa pirmauja prieš etf fondus, dėl legvatos, pas autorių – priešingai. Vertinkit patys 🙂 Prognozės lieka prognozėmis, o kaip Bus, parodys laikas.

Kristina,

Taip viskas yra tik prognozės, tačiau jas sudarome ne iš oro, o iš objektyvių duomenų. Ir objektyvūs duomenys rodo, kad 86% aktyviai valdomų fondų, skirtų smulkiesiems, per 10 metų laikotarpį atsilieka nuo rinkos, t.y. ETF.

Nesupratau dviejų dalykų: kodėl reikia bėgti nuo investicinio gyvybės draudimo ir kodėl lygini obuolius su kriaušėmis: t.y. 4% grąžą su 7% lentelėse. Aišku, kad taip skaičiuojant bus gauti visiškai skirtingi rezultatai.

Nuo investicinio gyvybės draudimo siūlau bėgti kuo toliau, nes tai nėra priemonė kaupti pensijai. Apskritai, nesuprantu kodėl šis produktas yra pakištas po III pakopa ir yra remiamas valstybės.

Investicinis gyvybės draudimas yra priemonė apsidrausti nuo nelaimių, susimokėti apvalią sumelę ir tada su valstybės pagalba, po 20-100 metų „išeiti” ant nulio. Jeigu reikia draudimo tai, ok. Bet čia kalbame apie pensijas ir kaupimą.

O dėl kriaušių ir obuolių tai juk jau rašiau aukščiau. Fondai istoriškai negeneruoja tokios grąžos kaip indeksai, tai kodėl turėtume juos skaičiuoti su indekso grąža?

Sveiki, manau, pirmoje lentelėje yra klaida – valstybės paskata 16.4eu mokama kiekvieną mėnesį, taigi per metus susidaro 196.8eu, o tokiu atveju mokesčiai už šią sumą tampa didesni tik gerokai vėliau nei nurodyta lentelėje.

Taip pat šis dydis yra kintantis, todėl būtų teisinga jį skaičiuoti su tarkim 3 proc. prieaugiu kasmet, kad matytume realesnį vaizdą. Lauksiu jūsų komentarų.

Sveikas, Logistas,

Dėkui už pastebėjimus. 1.5% valstybės parama išmokama kas mėnesį ir vos tik šie pinigai patenka į fondus, jie yra apmokestinami. Ar neteisingai?

Kas metus didėjančios sumos nepridėjau, nes visi šiame straipsnyje atlikti skaičiavimai yra be infliacijos įvertinimo. Tuo labiau, kad reformos pensijų sistemoje vyksta dažnai ir šis dydis gali kisti ne tik į teigiamą pusę.

Sveiki dar kartą, MR. BM,

teisingai, bet aš rašau apie pasukinį stulpelį pirmoje lentelėje „Mokesčiai fondui tampa didesni nei valstybės paskata”

Jei preziumuojame, kad valsybės paskata yra 196.8eu per metus tai kad ši suma būtų didesnė už mokesčius fondui (0,5proc), tai bendra sukaupta pensijos fonde suma tur būti didesnė nei 39360eu, o tai tikrai nenutiks taip greitai kaip rašote lentelėje.

Arba imkim konkretų atvejį – atlyginimas 5000, mokesčiai fondui penktais metais nurodyti 49.88eu o tai yra tikrai mažiau nei valstybės parama 196.8eu. Lentelėje tuo tarpu rašote, kad jau antrais metais mokesčiai didesni nei parama. Prašau pataisykite jei ne taip supratau kažką.

Mano klaida. Teisingas pastebėjimas. Pasitikslinsiu lentelę.

Taip, su II PAKOPOS pastebėjau šitą klaidą, kad 0.5% fondo mokestis išaugtų virš paskatos sumos gerokai vėliau nei nurodyta lentelėje.

Labai gera pastaba (skirtumas kone 5 kartų).

Greituoju būdu paskaičiavau, tad gaunant 4000 eurų (120 mėn. + 17) ir darant prielaidą, jog grąžą 4% ir neįskaičiuojant valdymo mokesčių (kas dar padidintų terminą) – gauname kažkur 17 metų (bus pasiekta minėta ~39 360 suma).

O jei kalbam apie 500, tai gaunam apie 41 metus.

Tad argumentas (paskata vs mokesčiai) praktiškai nublanksta – ypač mažai uždirbantiems.

Pakomentuok prašau, kaip suprasti nublanksta? Gaunama lengvata yra daug geriau nei mažesni mokesčiai? Ar kaip?

Sveiki, Mr.MB,

Viskas gražu su ETF, bet ar yra įrankis investuoti į juos periodiškai? Taip iš dalies būtų eliminuojamas rinkų svyravimas, nes jei aš viena įmoka įmokėsiu didelę sumą (pvz 5000 EUR), tai jau kokius 1,5 m negalėsiu įnešti – rizika įnešti ne laiku. O III pk neblogai tuo, kad kas mėnesį tą pačią sumą (kad ir 30-50 EUR) gali įnešti. Jei būtų draugiškas būdas pirkti ETF mažom sumom, būčiau IN 🙂 o gal yra toks būdas?

Andriau,

Taip, įrankis yra. Ir ne vienas. Sekančiame straipsnyje pasidalinsiu.

Ačiū. Šauniai padirbėjot su straipsniu ir visu puslapiu apskritai!

Saunus straipsnis

Puikus straipsnis tik kaip jau kiti minėjo komentaruose reikėtų III pakopos pavyzdžio kai darbdavys moka įmokas. Mano darbdavys visiems darbuotojams siūlo norimą sumą vesti į popierinį atlyginimą arba III pakopos PF. Kasmet nuo atlyginimo pakėlimo pasirenkama kurią pakėlimo dalį nukreipti į popierinį atlyginimą, o kurią į PF. Pakėlimai kasmet skaičiuojami procentine dalimi nuo atlyginimo + sutartos sumos į PF. Tai sudaro puikias salygas – pridėtinė nauda ne 20% GPM lengvatos bet visi sodros mokeščiai ir GPM kas sudaro 69% (reikėtų perskaičiuoti po mokesčių reformos). Taip pat padeda sumažinti progresinių mokeščių įtaką na ir žinoma mažėja sodrinė pensija nes mažiau sumokama mokesčių. Manau ateityje vis daugiau darbdavių siūlys tokią galimybę.

Taip pat norėčiau paminėti, kad dėl sudėtinių palūkanų jaunystėje (20-30 metų laikotarpyje) labiausiai apsimoka atsidėti didesnę pajamų dalį, nei kad vėliau, todėl būtų įdomu paskaičiuoti kaip kistų investicijos tarkime pirmus 10 metų investuojant po 150-200eur, o likusius po 100eur arba tarkime kiek galėtų sekančiais dešimtmečiais sumažėti metinės įmokos (investuojant jaunystėje didesnėmis sumomis) vėlesniais dešimtmečiais. Pvz.: Ar investuojant pirmus 10 metų po 200 eurų likusius 20-30 metų gal būtų galima atsidėti po 50eur ir gauti tą patį ar panašų rezultatą kaip per visą investavimo laikotarpį investuojant po 100eur (kaip pavyzdys). Būtų įdomu pasimuliuoti tokius atvejus tam, kad pažiūrėti kaip labiausiai apsimoka elgtis 🙂

Gyti, apie ką Jūs kalbat yra labai specifiniai paskaičiavimai. Manau vertėtų už kelis eurus pasiimti autoriaus excel’iuką ir galėsit pasimodeliuoti kaip patinka.

Ačiū Visvaldai, nemačiau jos anksčiau, būtinai pasinaudosiu 🙂

Be to, gal galite pasidalinti excel spreadsheet’u su duotais investicijų pavyzdžiais(arba formulėmis, jų seka)? Skaičiuojant gaunu panašius skaičius, bet jie skiriasi, o ypač per ilgesnį laikotarpį.

Laba,

pastaba dėl II pakopos lentelės- uždirbant 2000 po 4 metų metinis mokestis fondui tampa didesnis nei 1 mėnesio valstybės paskata, lentelė šiek tiek klaidina.

Tiksliau stulpelis, kuriame nurodoma, nuo kelių metų mokesčiai fondui tampa didesni nei valstybės paskata, turėtų būti pervadintas į metinis mokestis fondui tampa didesnis ne vieno mėnesio valstybės paskata.

Idomumo delei paskaiciavau savo atveju:

1. darbdavys moka 500 eu i III pakopos fonda. fondo graza 4%. Per 25 metus sukaupiama ~250k. Isejus i pensija pajamumokescio nera.

2. darbdavys prideda tuos 500 prie atlyginimo. I rankas alga padideja 302eu. tuos 302 eu investuoju i ETF, augimas 7%. Per 25metus sukaupiama 229k, po mokesciu lieka ~201k.

Skirtumas zenklus. Juolab, kad sulaukus 60 galima viska is III pakopos isimti nemokant GPM ir permesti i ETF

Parasiau ir pats pradejau galvot, gal tikrai neverta diversifikuotis ir ETFintis, o eiti i buhalterija ir didintis III pakopos imoka 🙂

Dėkui už komentarą! Tik pamiršai atkreipti dėmesį į:

– III pakopoje pinigai yra užšaldomi iki pensijos (5m iki). Vertinant demografijos rodiklius, akivaizdu, kad arba valstybė turės iš kažkur gauti daugiau pinigų (mažai tikėtina), arba ilginti pensijinį amžių. Nenustebčiau, jeigu į pensiją šiandieninis 20-etis eitų 75-erių.

– Neivertinai administravimo mokesčių. ETF TER yra 0.08-0.2%, kai tuo tarpu III pakopa 1-1.5%. Taip pat, III pakopos fondai pasilieka teisę šiuo mokesčius padidinti. Tada būsi priverstas mokėti didesnius mokesčius arba išsiimti pinigus ir sumokėti GPM.

– III pakopos pensijų fondai yra valdomi aktyviai. Per 10 metų tik 10proc. iš jų sugeba aplenkti indeksą. Ką jau kalbėti apie 20 ar net 30 metų.

Del 3 pakopos (moka darbdavys) versus ETF man asmeniškai geriausia strategija atrodo: kol jaunas varai ETF’us, o artėjant prie pensijos varai maksimuma 25% nuo atlyginimo i 3 pakopa be mokesciu, jei truksta pragyvenimui pasiduri is ETF. Isejus i pensija is 3 pakopos istrauki ir dedi atgal i ETF ir vartoji 🙂

Lentelės labai įnformatyvios, bet jei dar pridėtume vidutinę infliaciją, tai vaizdas būtų kur kas realesnis. Dar kitas dalykas, jaunam pinigų reikia kur kas daugiau nei pensininkui, nes jaunam visko norisi, o pensinikui jau ir nebesinori nei tų rūbų tiek reikia, nei maisto. Mano kaimynės pensininkės vakarienė- pusė šokoladinio varškės sūrelio ant batono su arbata, ir ne dėl to kad ji neturi, o dėl to, kad nebenori. Na išeisit į pensiją, gausit tuos 200tūkst, bet ar sugebėsite juos išleisti iki kokių 75m-77m, nes paskui kažin ar beturėsit sveikatos juos išleisti. Geriau dirbkite ne daugiau 8 val per dieną ir smagiai gyvenkite. Aišku turėkite pinigų pagalvę, ji suteiks pasitikėjimo ir nepriklausomybę.

Lentelės aiškiai rodo, kad III pakopoje naudinga kaupti likus 5-7metams iki pensijos, jei tada dar dirbsite.

Norėjau pasidomėti, ar šiuose paskaičiavimuose tikrai įvertinti visi 3 pakopos PF taikomi mokesčiai? Kiek žiūriu LB puslapį, tai visokie mokesčiai susumavus yra apie 2.2 procento kaip taisyklė: yra ne tik valdymo mokestis. Dar ir depozitoriumas, kitų išlaidų mokestis. Paskui dar dalis bendrovių taiko mokestį mokamoms įmokoms. Šitas tikrai įvertinta? Nes tarkim pas Invaldą man minimum 2 procentai mokestis matosi… O jei dar pridėti ir mokesčius nuo įmokų…

Labas,

Ko gero matai teisingai, III pakopos fonde bendri mokesčiai dideli. Taip pat jie gali kisti tavo nenaudai. Tad rinktis reikia ypač atsargiai. 0.5% didesnis mokestis gali per 20 metų ir dešimtis tūkstančių eurų suvalgyti.

Mano atveju III pakopa paskaičiuota optimistiniu atveju, kai yra tik valdymo ir depozitoriumo mokestis. Pridėjus kitus mikesčius (juos turi ne visi fondai), III pakopa taps dar mažiau patrauklesnė.

Na LB puslapyje „Kitų mokesčių” skiltyje aš mokesčius matau pas visus, pradedant 0.99 ir baigiant 1.5 🙂

Jus per daug uzsiciklinote su 3 ios pakopos mokesciais ir nematote galutinio rezultato – metinio uzdarbio procentais. Jeigu 3 ia pakopa uzdirba daugiau nei 2 a, tai man jau nesvarbu didesni mokesciai, svarbus metinis pelningumas. Ziurekite placiau 🙂

Visgi grįžtant prie pasirinktos 4% grąžos 3 pakopos fonduose ir apeliuojant į tokį pasirinkimą:

1. Pagal LB duomenis tiek straipsnio rašymo metu tiek naujausius Q2’19, 3 pakopos fondai per 10 metų generavo vidutiniškai apie 6%, o akcijų fondai, virš 7%

2. Pagal LB duomenis, pateikiant vidutines grąžas jau „atsižvelgiama į atskaitymus nuo turto, tačiau neatsižvelgiama į atskaitymus nuo įmokų”

Taip kad atsižvelgus į aukščiau paminėtus punktus, ir į GPM sumokamą išsiimant ETF’us, atsakymas ar investuot i PF ar ne toli gražu ne toks paprastas.

Mano asmeniniu manymu baze turetu buti tiek 2, tiek 3 pakopa, del taikomu lengvatu – kad sukaupti ant duonos senatvei, o ETF’ai jau ant sviesto, ypač jei jo norėsis anksčiau nei pensijos 🙂 Tik aišku kuo toliau nuo aktyviai valdomų ne pensijų fondų 😉

Nuomonės? Pataisymai?

Labas,

Pastebėjimai yra įdomūs, tačiau praleistas svarbus niuansais vertinant III pakopos fondų grąžą: pastaruosius 10 metų nebuvo smarkesnių recesijų. ETF fondai per šį laikotarpį generavo 10%, o kai kurie ir 15% metinių. Tad atėjus krizei, labiausiai tikėtina, kad ETF pasieks savo ~7% grąžą, o III pakopa turės stipriai liudnesnius rezultatus, nes ~7% generavo tik ekonominio pakylimo laikais.

Kaip bėga laikas… Intuityviai paėmiau 10 metų ir maniau, kad įsiskaitė krizė, bet dabar jau 2019, tai reikia 12 metų imt 🙂

Tai teko rankytėm pasiskaičiuot pačiam ir rezultatai (imant fondus kurie veikia daugiau nei 12M nuo veiklos pradžios) labai arti MR.BM. naudotų: 4,09% svertinis metinis vidurkis iki šiandien ir 4,54% imant vien akcijų fondus.

Tai žiūrint vien į grąžą tiesiogiai, MR.BM. prielaidos atrodo pagrįstos, ir net su GPM sumokėjimu turint ETF’us, ir net skaičiuojant tarkim 10 EUR per mėnesį išlaidas ir tarkim 0,5% TER, vis dar ETF’ai laimi.

Yra vienas niuansas: dauguma PF’ų perėjo į ETF’us ne taip seniai, todėl istoriniai rezultatai labai smarkiai nebetinka lyginti PF’us vs ETF.

Sveiki, MR. BM.,

ar galite parašyti, kokie ETF fondai per pastaruosius 10 m. generavo 10 % ar didesnę grąžą?

Ačiū.

Sveiki perskaičiau Jūsų straipsnį ir turiu pastabų diskusijai 🙂 Na duomenys pensijų fondų paimti 2018 4 ketv. kada buvo nedidelė korekciją pasaulio rinkose tai čia prasčiausias rezultatas o pasakymas kad vid 4% grąža tai yra įvairių rizikų su didesne grąža( akcijų fondų graža lietuvoje 7% kaip ir Jūsų siūlomų ETF). Iškarto matau, kad esate priešininkas pakopų ir rašėte su nusistatymu. Mano kontra argumentai. Į 2 pakopą mokami pinigai prieš mokesčius. kitaip tariant jūsų (NETO alga – Neapmokestinamas minimumas) x 0,03. Žmogui uždirbančiam 1,5k į rankas tai sudaro apie 70 eurų įmoka (prieš mokesčius) prie jos pridėkime 1,5 proc nuo vidutinės algos ir turime apie 90 eurų įmoką kuri realiai jum „kainuoja” šiek tiek mažiau nei 40 eurų. Tęsiame toliau jeigu dar kaupiame 3 pakopą su mintimi kad skiriame 3% ir kaip tampa populiaru šiais laikais darbdays padvigubina mūsų įdedama sumą tai gaunasi 70 + 70 (nes sumos prieš mokesčius) mes turime 140 eurų įmoką. Šitas galioja jeigu racionalus darbdavys kuris rūpinasi darbuotoju. Ir volią kaupdami 2a ir 3čią pakopą turime 230 eurų investiciją įdėdami tik 80 eurų faktinių išlaidų. Kitais žodžiais 5,5% mūsų pajamas sudarantis mokestis generuoją 15,3% mūsų pajamas sudarančią investiciją. Nors ir didesni valdymo mokesčiai tačiau sakyti ne „nemokamiems” pinigams yra kvaila, nesvarbu kada planuoji išeiti į pensiją.

Sveiki, Giedriau,

Taip, aš esu prieš aktyviai valdomus fondus (pensijų fondus). Apie priežastis jau kalbėjau anksčiau šiame straipsnyje.

Taip, į pensijų fondus šiandien pinigus dėti apsimoka dėl jūsų išvardintų priežasčių, tačiau pamiršote paminėti svarbiausią faktą: statistiškai ~90% aktyviai valdomų fondų valdytojų per 10 metų laikotarpį padaro klaidą dėl kurios sudegina investuotojų pinigus. To pasekoje aktyviai valdomi fondai stipriai atsilieka nuo pasyviai valdomų ETF. Plius už šį „darbą“ valdytojai dar pasiima valdymo mokestį. Trumpai tariant „nemokami“ pinigai nusėda ne jūsų kišenėje, o fondo valdytojo.

Sveiki perskaičiau straipsnį, manyčiau sutirštinate spalvas. Pasižiūrėjau 10 metų 3 pakopos vidurkius tai bendras gaunasi 6.4 jeigu imtume vidutinės rizikos tada 6. Toliau didžioji dalis mokesčių kaip minėjote 1% manyčiau ta ir reiktų imti kaip atspirties tašką 🙂 atlikau korekcijas jūsų lentelėje su prielaida kad vidutinė grąža 6 administravimo mokestis 1 procentas suma gerokai pasikeitė. Gaunasi 342 467,36 ir nors nėra taip gerai kaip etf bet priartina rezultatą. Taip pat nereikia pamiršti kad iš etf nusiimant pinigus reikia sumokėti 15 proc. gpm ko nereikia su 3 pakopa išeinant į pensiją. Tai kainuoja etf 58473,85 nuo visos sumos. Ir sumažina skirtumą dar mažiau iki 427351,8. Išvada etf apsimoka tikrai labiau už 3 pakopą bet skirtumas nėra dvigubai o realiai apie 80k 🙂

Papildymas, jei darytume prielaidą kad auga fondas 7 proc kaip ir etf tuomet 3 pakopa net peršoka etf su 15k eurų. Kaip sakant viskas priklauso nuo prielaidų kolega 🙂 šiaip žiauriai geras straipsnis trūksta Lietuvai tokio tipo medžiagos sėkmės darbuose laukiu kitų straipsnių 🙂

Giedriau,

Dėkui, kad skaitai. Minėdamas 6.4% ir 6.0% atitinkamiems III pakopos fondams pamiršai paminėti kertinį niuansą. Tokie procentai yra tik ekonominio pakylimo rezultatas. Lietuvos pensijų fondai dar neišgyveno nei vienos krizės, kuri labai tikėtina vidutinę grąžą pakoreguos iki mano straipsnyje minėtų skaičių.

Na taip galima daryti išvadą, kad 10 metų prastas laikotarpis nes 2009 prasidėjo pakilimas ir kad fondai buvo jau ant pakilimo bangos. Bandžiau paieškoti senesnių rezultatų pavyko rasti tik INVL kur fondo pradžia nuo 2007 metų spalio menesio tai visai prieš didžiąją recesiją. Vidutinės rizikos fondas https://www.invl.com/pensija/iii-pakopos-pensija/invl-iii-pakopos-pensiju-fondu-rezultatai/invl-medio-iii-47/#rall vidutinė graža per 12 metu laikotarpį netoli 6 procentų. Na gal ir kvailoka remtis vieno fondo rezultatais tačiau vistiek ne 4 proc. ką manot? 🙂

Nesinori per daug spekuliuoti tuo, ko tiksliai nežinome 🙂 mano spėjimas straipsnyje yra užfiksuotas, manau logiškiausia būtų po keletos metų pasitikrinti. Galbūt turėsime aiškesnius skaičius.

Gal būtų daugiau argumentų kodėl investicinis gyvybės draudimas blogai? Nes 10 metų kaupimui atrodo patrauklus dalykas.